征信报告就像贷款界的"体检报告单",但密密麻麻的数据常让人看得发懵。本文将带你看懂15个关键指标,拆解银行审核的底层逻辑,教你用3步法揪出隐藏问题,掌握提升信用评分的实战技巧,让贷款申请不再"卡壳"!

身份验证层:姓名、身份证号等基础信息,要特别注意单位信息是否同步更新信用记录层:包含信用卡、房贷等12类账户状态,重点关注24期内的还款表现查询追踪层:近2年机构查询记录,超过6次就可能触发银行预警

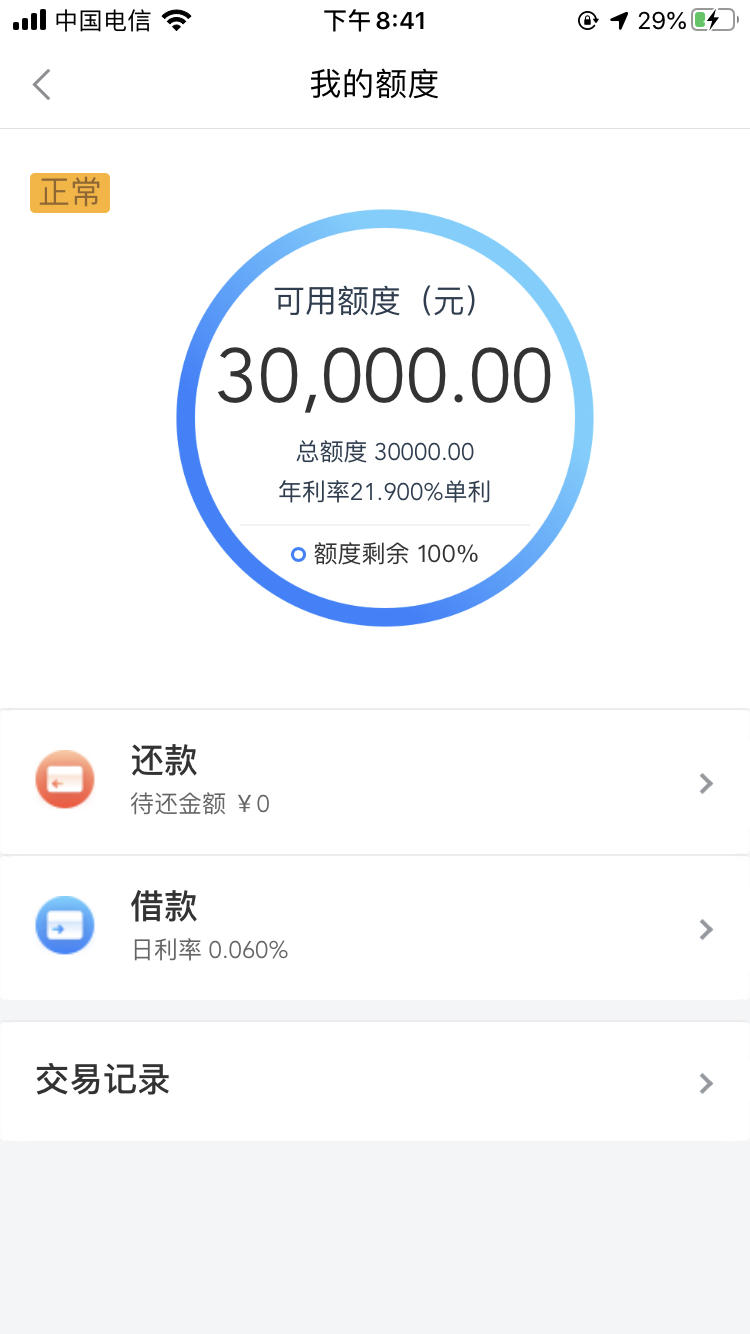

很多人以为信用卡刷空后还款就能制造"0账单",实际系统会记录月最大使用额度。某客户因此被5家银行拒贷,就是忽略了90%的额度占用记录。显示为"保证合同"占用借款人授信额度被担保人逾期会连带扣分

"1"正常、"2"逾期1-30天、"G"结束的坏账...特别注意"C"结清和"D"担保代偿的区别,后者会导致3年内无法申请信用贷。

轻度逾期(30天内):立即还款后,可尝试联系客服申请不上报征信更新周期:商业银行每月5号报送,人行20号更新,抓住这个时间差5年消除机制:从结清日起算,要保存好结清证明以备查验

某股份制银行信贷经理透露:机构查询记录中,如果近3个月有4次以上"贷款审批"类查询,系统会自动降分。但信用卡审批和贷后管理不计入。

建议采用"321"查询策略:3个月内贷款查询≤2次,半年内≤1次大额网贷记录。

付费修复诈骗异议申诉需提供司法证明频繁查征信反而扣分联系原机构确认欠款偿还后开具结清证明等待45天系统更新申请修改账户状态

记得每月定期自查征信,就像查看体检报告一样重要。现在登录人行征信中心官网,每年有2次免费查询机会。下次申请贷款前,不妨先花半小时仔细核对每个数字背后的含义,别让信用瑕疵耽误了你的资金规划。